Οι αστοί σχολιαστές φαίνεται να είναι εξαιρετικά προβληματισμένοι από την κατάσταση της παγκόσμιας οικονομίας. Σε πρόσφατο άρθρο του, ο Economist γράφει:

«Τι κάνει η Μόνα Λίζα; Με την πρώτη ματιά, η πρωταγωνίστρια του πιο διάσημου πίνακα στον κόσμο φαίνεται να χαμογελάει. Αλλά όταν την ξανακοιτάξετε, αυτό το χαμόγελο εξαφανίζεται. Όταν ξαναεμφανίζεται, είναι ένα εντελώς διαφορετικό χαμόγελο… Όσες φορές κι αν κοιτάξει κανείς, παραμένει αβέβαιος για το τι συμβαίνει… Η μετα-πανδημική οικονομία είναι σαν τη Μόνα Λίζα. Κάθε φορά που την κοιτάζεις, βλέπεις κάτι διαφορετικό».

Συνεχίζει λέγοντας ότι οι προβλέψεις δεν ήταν ποτέ πιο δύσκολες και παραθέτει τη δήλωση της πρόεδρου της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) Κριστίν Λαγκάρντ, η οποία είπε

«Δεν είναι δυνατόν να καθορίσουμε αυτή τη στιγμή τι θα συμβεί στο μέλλον».

Αναμφίβολα, διανύουμε μια εποχή ακραίας αστάθειας και βλέπουμε μια σειρά από εξελίξεις, όπως την πρόσφατη τραπεζική κρίση, μια επερχόμενη κρίση χρέους, τον επίμονο πληθωρισμό, την αναμενόμενη ύφεση, την παρατεταμένη ενεργειακή κρίση και τις κινήσεις αμφισβήτησης του δολαρίου ως παγκόσμιου νομίσματος, εξελίξεις οι οποίες είναι όλες αλληλένδετες.

Τραπεζική κρίση

Τον Μάρτιο, την εποχή της κατάρρευσης της Silicon Valley Bank (SVB), ο πρόεδρος των ΗΠΑ Τζο Μπάιντεν δήλωσε:

«Οι Αμερικανοί μπορούν να έχουν εμπιστοσύνη ότι το τραπεζικό σύστημα είναι ασφαλές».

Για να αποφευχθεί μια κατάρρευση του τραπεζικού τομέα, η οποία θα έριχνε σίγουρα την παγκόσμια οικονομία σε κρίση, οι ΗΠΑ, η Ελβετία και άλλες κυβερνήσεις προέβησαν σε γρήγορες και γενναιόδωρες προς τις τράπεζες παρεμβάσεις. Αυτές φάνηκε να ηρεμούν προσωρινά τις αγορές, ιδίως η διάσωση της SVB και η εξαγορά της Credit Suisse από την UBS.

Όμως η πρόσφατη κατάρρευση της First Republic Bank (FRB), η δεύτερη πλέον μεγαλύτερη τραπεζική κατάρρευση στην ιστορία των ΗΠΑ, ανοίγει και πάλι την προοπτική συνέχισης της τραπεζικής κρίσης. Η FRB αντιμετώπισε έναν τραπεζικό πανικό (bank run) 100 δισ. δολαρίων κατά τη διάρκεια των προηγούμενων 3 μηνών και η μετοχή της κατρακύλησε από 120 δολάρια τον Μάρτιο σε μόλις 3,5 δολάρια στις 28 Απριλίου. Στην πραγματικότητα, οι τρεις μεγαλύτερες τράπεζες που χρεοκόπησαν φέτος (SVB, Signature, First Republic) κατείχαν συνολικό ενεργητικό ύψους 532 δισ. δολαρίων, το οποίο, προσαρμοσμένο στον πληθωρισμό, είναι σχεδόν το ίδιο ποσό σε σύγκριση με τις 25 αμερικανικές τράπεζες που χρεοκόπησαν το 2008, προτού η κρίση επεκταθεί και γίνει παγκόσμια το 2009 (αν εξαιρέσουμε τις χρεοκοπημένες επενδυτικές τράπεζες όπως η Lehman Brothers και η Bear Stearns).

Σε δύο πρόσφατα άρθρα μας (διαβάστε τα εδώ και εδώ), αναλύσαμε τους κύριους λόγους πίσω από την τρέχουσα τραπεζική κρίση. Εν συντομία:

- Υπάρχει μια γενική πίεση στα αποθεματικά των τραπεζών, καθώς υπάρχει αυξημένη ζήτηση από τους πελάτες, οι οποίοι αποσύρουν τις καταθέσεις τους. Οι ιδιώτες πελάτες ξοδεύουν τα λεφτά που έχουν στην άκρη για να αντιμετωπίσουν την κρίση του κόστους ζωής. Πολλές επιχειρήσεις αντιμετωπίζουν προβλήματα ρευστότητας, επειδή τα έκτακτα κέρδη που είχαν κατά τη διάρκεια της καραντίνας και η κρατική χρηματοδότηση που πήραν εκείνη την περίοδο σταμάτησε. Και, φυσικά, καθώς ο πληθωρισμός μειώνει την αξία των καταθέσεων, αρκετοί πελάτες αναζητούν επενδύσεις με καλύτερες αποδόσεις.

- Οι τραπεζικές επενδύσεις σε κρατικά ομόλογα που έγιναν πριν από τις αυξήσεις των επιτοκίων χάνουν την αξία τους. Οι τράπεζες διατηρούν ένα πολύ μικρό ποσό χρημάτων στα «θησαυροφυλάκια» τους (σήμερα, τα περισσότερα είναι ούτως ή άλλως σε ψηφιακή μορφή). Για τις μεγάλες τράπεζες το ποσό αυτό αντιστοιχεί στο 10% των καταθέσεών τους, για τις μικρότερες στο 3%. Τα υπόλοιπα επενδύονται για να βγάλουν κέρδος. Ένας μεγάλος αριθμός τραπεζών έχει επενδύσει σε κρατικά ομόλογα, τα οποία, όταν τα επιτόκια ήταν χαμηλά, παρήγαγαν χαμηλές αποδόσεις. Τώρα που τα κρατικά ομόλογα έχουν υψηλότερα επιτόκια απόδοσης, τα παλιά ομόλογα χάνουν την αξία τους και πρέπει να πωληθούν σε χαμηλότερη τιμή, αν οι τράπεζες χρειαστούν μετρητά πριν λήξουν. Έτσι, όταν οι τράπεζες αντιμετωπίζουν πιέσεις ρευστότητας, πρέπει να ρευστοποιήσουν τα περιουσιακά τους στοιχεία σε χαμηλότερες τιμές, εγγράφοντας έτσι ζημιές στα βιβλία τους. Αυτό δημιούργησε πανικό στις αγορές.

- Η άρση των (ανεπαρκών) ελέγχων από την κυβέρνηση Τραμπ έπαιξε επίσης ρόλο στο γεγονός ότι stress tests και έλεγχοι καταργήθηκαν ενώ θα μπορούσαν τουλάχιστον να προειδοποιούν τις αρχές για πιθανούς κινδύνους. Στην πραγματικότητα, η ιστορία της εποπτείας του τραπεζικού τομέα είναι γεμάτη σκαμπανευάσματα, όπου συνήθως μετά από μια κρίση επιβάλλονται κάποιοι έλεγχοι προκειμένου να αποφευχθεί η κατάρρευση των τραπεζών, και μετά από λίγο αποσύρονται, γεγονός που τελικά οδηγεί σε νέες κρίσεις, στις οποίες επιβάλλονται νέοι έλεγχοι, και ούτω καθεξής.

Όπως μπορεί εύκολα να διαπιστώσει κανείς, δεν πρόκειται για προβλήματα των συγκεκριμένων τραπεζών που χρεοκόπησαν μέχρι τώρα, ούτε για προβλήματα του τραπεζικού τομέα των ΗΠΑ και μόνο (αν και, ως συνήθως, οι ΗΠΑ είναι στην πρωτοπορία της χρηματοπιστωτικής κερδοσκοπίας). Αυτό εξηγεί γιατί οι «αγορές» είναι νευρικές και προσπαθούν να προβλέψουν την επόμενη χρεοκοπία προκειμένου να σώσουν τα χρήματά τους. Η τραπεζική κρίση θα συνεχιστεί σίγουρα με τον ένα ή τον άλλο τρόπο. Οι κυβερνήσεις θα προσπαθήσουν με κάθε τρόπο να την περιορίσουν, καθώς ο τραπεζικός τομέας είναι συνυφασμένος ουσιαστικά με όλη την οικονομία. Ο βαθμός στον οποίο θα μπορέσουν να την περιορίσουν θα εξαρτηθεί από άλλους παράγοντες, που αναφέρονται παρακάτω.

Επικείμενη κρίση χρέους

Η επικείμενη κρίση χρέους έχει παρόμοια χαρακτηριστικά με την τραπεζική κρίση. Το μοντέλο ανάπτυξης των τελευταίων δεκαετιών για όλες τις χώρες βασίστηκε σε ένα ατελείωτο όργιο δανεισμού. Όταν τα δάνεια έληγαν και έπρεπε να πληρωθούν, τα κράτη έπαιρναν νέα δάνεια για να αποπληρώσουν τα παλιά (αυτό ονομάστηκε αναδιάρθρωση χρέους), σε μια φαινομενικά ατέρμονη διαδικασία. Όμως ο πληθωρισμός και οι αυξήσεις των επιτοκίων σηματοδότησαν το τέλος της εποχής του εύκολου, φθηνού ή δωρεάν χρήματος (όπως ονομάστηκε). Αυτό σημαίνει ότι τα νέα δάνεια θα είναι πιο ακριβά, απειλώντας να πνίξουν τις αναδυόμενες οικονομίες.

Σύμφωνα με την Παγκόσμια Τράπεζα, περίπου το 60% των φτωχότερων χωρών διατρέχουν υψηλό κίνδυνο αδυναμίας αποπληρωμής του χρέους τους ή ήδη αδυνατούν να το αποπληρώσουν. Ο Λίβανος, η Σρι Λάνκα, το Σουρινάμ και η Ζάμπια βρίσκονται επισήμως σε αδυναμία πληρωμής, ενώ η Αργεντινή, η Γκάνα, το Πακιστάν και το Ελ Σαλβαδόρ βρίσκονται πιθανότατα στα πρόθυρα κρίσης χρέους.

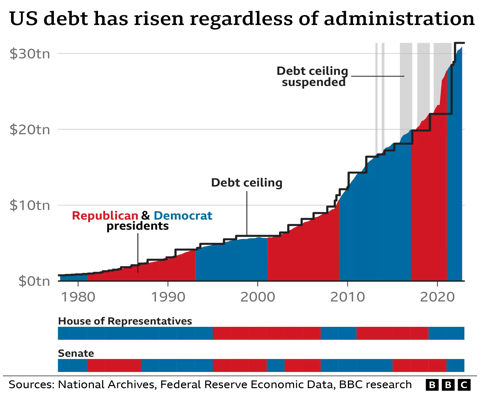

Ακόμη και οι ΗΠΑ αντιμετωπίζουν πρόβλημα χρέους, το οποίο αντικατοπτρίζεται στην τρέχουσα συζήτηση για το «πλαφόν χρέους» (debt ceiling): Η υπουργός Οικονομικών των ΗΠΑ Yellen δήλωσε ότι μια ενδεχόμενη αποτυχία αύξησης του πλαφόν χρέους (το ποσό των χρημάτων που το Κογκρέσο επιτρέπει στην κυβέρνηση να δανείζεται) θα προκαλούσε χρεοκοπία και «οικονομική καταστροφή», ρίχνοντας την παγκόσμια οικονομία σε ύφεση. Αυτό δεν είναι, φυσικά, το πιο πιθανό σενάριο. Ήδη, οι Ρεπουμπλικανοί έχουν συμφωνήσει να αυξήσουν το πλαφόν του χρέους, απαιτώντας όμως μέτρα λιτότητας και περικοπών που θα το συνοδεύουν (όπως η κατάργηση της ελάφρυνσης των φοιτητικών δανείων που εξήγγειλε η κυβέρνηση Μπάιντεν και άλλα).

Όποια και αν είναι η τελική έκβαση αυτής της αντιπαράθεσης, το γεγονός και μόνο ότι η ισχυρότερη καπιταλιστική οικονομία στον κόσμο έχει ένα ιλιγγιώδες χρέος 123,4% του ΑΕΠ της (πάνω από 30 τρισεκατομμύρια δολάρια) και το γεγονός ότι συζητείται σοβαρά η χρεοκοπία και τα μέτρα λιτότητας, λέει πολλά για την κατάσταση της οικονομίας της.

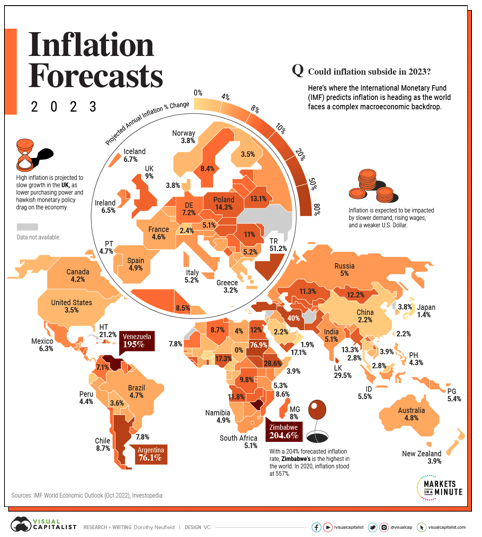

Πληθωρισμός

Η μείωση του πληθωρισμού εξακολουθεί να παραμένει ο βασικός στόχος της οικονομικής πολιτικής των κυβερνήσεων. Σε κάποιες χώρες, οι αυξήσεις των επιτοκίων έχουν παίξει ρόλο στον περιορισμό του, αλλά εξακολουθεί να είναι «επίμονος» (όπως τον αποκαλούν οι οικονομολόγοι) και είναι σίγουρα πολύ πάνω από τον στόχο του 2% τον οποίο έχουν οι Κεντρικές Τράπεζες και οι κυβερνήσεις των βιομηχανικών χωρών.

Όπως έχουμε ξαναγράψει, δεν υπάρχει κανένας τρόπος για τους καπιταλιστές να τιθασεύσουν τον πληθωρισμό, αν δεν προκαλέσουν ύφεση, και αυτό είναι στην πραγματικότητα αυτό που κάνουν αυτή τη στιγμή, παρόλο που θα ήθελαν να το αποφύγουν.

Σε συνέντευξή του στο CNN, ο David Rubenstein, δισεκατομμυριούχος επενδυτής και συνιδρυτής του Ομίλου Carlyle, δήλωσε ρητά ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) προσπαθεί ενεργά να αυξήσει την ανεργία. Μιλώντας για τον Τζερόμ Πάουελ, τον Πρόεδρο της Fed, είπε:

«Δεν μπορεί να το πει ανοιχτά, αλλά αν το ποσοστό ανεργίας ανέβει στο 4% ή στο 5% ή στο 6%, ο πληθωρισμός (πιθανά) θα μπορέσει να τεθεί λίγο υπό έλεγχο… Αλλά δεν μπορεί να βγει και να πει: “Ελπίζω το ποσοστό ανεργίας να ανέβει στο 6%”. Αν το πει δεν θα ακουστεί πολύ ελκυστικό πολιτικά».

Ο Rubenstein συνέχισε λέγοντας

«Κανείς δεν γνωρίζει με βεβαιότητα και δεν μου αρέσει να χρησιμοποιώ τη λέξη “ύφεση”… Όταν δούλεψα στον Λευκό Οίκο υπό τον Πρόεδρο Κάρτερ, ο σύμβουλος πληθωρισμού εκεί είχε ενημερωθεί να μην χρησιμοποιεί τη λέξη που ξεκινάει από «Υ». Οι υφέσεις τρόμαζαν τους ανθρώπους. Έτσι σκέφτηκε μια άλλη λέξη: μπανάνα».

Λοιπόν, μπανάνα ή ύφεση, το γεγονός παραμένει ότι στον καπιταλισμό, η μάχη κατά του πληθωρισμού σημαίνει ότι οι άνθρωποι θα πρέπει να χάσουν τη δουλειά τους. Αυτό είναι που τους φοβίζει, όχι η λέξη. Σύμφωνα με τον Mark Zandi, επικεφαλής οικονομολόγο της Moody’s Analytics, κάθε αύξηση του ποσοστού ανεργίας κατά 1 ποσοστιαία μονάδα μεταφράζεται σε απώλεια περίπου 1,6 εκατομμυρίων θέσεων εργασίας στις ΗΠΑ. Έτσι, αν οι ΗΠΑ εισέλθουν σε ύφεση, στην οποία το ποσοστό ανεργίας είναι περίπου στο 6%, αυτό θα σήμαινε ότι 5 εκατομμύρια άνθρωποι θα χάσουν τη δουλειά τους. Μπορεί κανείς να φανταστεί τι θα συμβεί στις λιγότερο προηγμένες οικονομίες. Και αυτοί δεν είναι απλώς αριθμοί, είναι άνθρωποι των οποίων η ζωή θα ανατραπεί ή και θα διαλυθεί από την ανεργία.

Ταυτόχρονα, ο Rubenstein λέει ότι υπάρχει ένα πλεονέκτημα στις υφέσεις:

«Πάντα θα υπάρχουν υφέσεις, αλλά τότε γίνονται οι μεγάλες περιουσίες».

Όσο σοκαριστικό και εξοργιστικό και αν είναι αυτό, είναι ταυτόχρονα και η αλήθεια. Το μεγάλο κεφάλαιο συγκεντρώνει περισσότερο πλούτο κατά τη διάρκεια των κρίσεων, αφενός μεν με την υπερεκμετάλλευση της εργατικής τάξης, αφετέρου δε με την απορρόφηση του μικρότερου κεφαλαίου. Όπως το θέτει ο Μαρξ,

«Από καιρό σε καιρό η σύγκρουση ανταγωνιστικών συμφερόντων βρίσκει διέξοδο στις κρίσεις. Οι κρίσεις δεν είναι παρά στιγμιαίες και βίαιες λύσεις των αντιθέσεων που υπάρχουν. Είναι βίαιες εκρήξεις που αποκαθιστούν για μια στιγμή τη διαταραγμένη ισορροπία».

…

«Το κεφάλαιο αυξάνεται σε ένα μέρος, σε ένα μόνο χέρι, σε τεράστιες ποσότητες, επειδή σε ένα άλλο μέρος έχει χαθεί από πολλούς».

…

«Επομένως, τα μεγαλύτερα κεφάλαια νικούν τα μικρότερα».

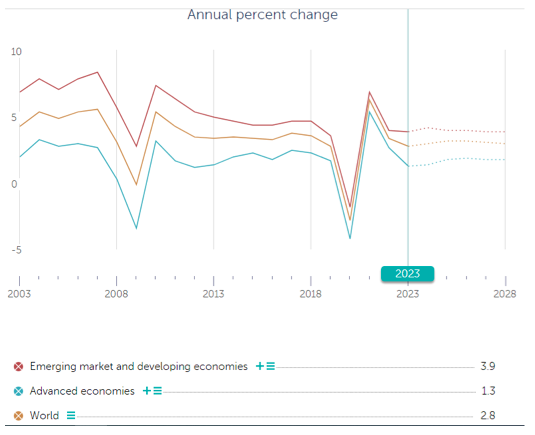

Προβλέψεις του ΔΝΤ για την ανάπτυξη

Τον Απρίλιο, το ΔΝΤ συνέταξε την έκθεσή του για τις Παγκόσμιες Οικονομικές Προοπτικές. Προβλέπει ότι η παγκόσμια ανάπτυξη θα επιβραδυνθεί από 3,4% πέρυσι σε 2,8% φέτος. Αναφέρεται σε

«αυξημένες πιθανότητες μιας απότομης προσγείωσης».

και ότι

«Σε ένα άλλο πιθανό σενάριο με περαιτέρω πίεση του χρηματοπιστωτικού τομέα, η παγκόσμια ανάπτυξη θα μπορούσε να επιβραδυνθεί περίπου στο 2,5% το 2023».

Αυτό είναι, φυσικά, το μέσο ποσοστό και ορισμένες οικονομίες αναμένεται να εισέλθουν σε πλήρη ύφεση. Αλλά τα πιο εντυπωσιακά στοιχεία είναι οι προβλέψεις για τα επόμενα πέντε χρόνια.

«Κοιτάζοντας πιο μπροστά, η ανάπτυξη αναμένεται να παραμείνει γύρω στο 3% κατά την επόμενη πενταετία. Αυτή η βασική πρόβλεψη του 3% για πέντε χρόνια μέχρι το 2028, την καθιστά τη χαμηλότερη μεσοπρόθεσμη πρόβλεψη ανάπτυξης από το 1990 και πολύ χαμηλότερη από τον μέσο όρο του 3,8% των δύο τελευταίων δεκαετιών…

»Οι αναιμικές προοπτικές αντανακλούν τις αυστηρές πολιτικές που απαιτούνται για τη μείωση του πληθωρισμού, τις επιπτώσεις από την πρόσφατη επιδείνωση των χρηματοπιστωτικών συνθηκών, τον πόλεμο της Ρωσίας στην Ουκρανία και τον αυξανόμενο γεωοικονομικό κατακερματισμό».

Αλλά ακόμη και αυτό το «αναιμικό» σενάριο δεν λέει ολόκληρη την ιστορία, αφού αυτό που θα συμβεί είναι ότι οι «ανεπτυγμένες» οικονομίες θα βρίσκονται σε στασιμότητα (περίπου 1% ανάπτυξη). Οι αναδυόμενες θα αναπτύσσονται με υψηλότερους ρυθμούς από τις «ανεπτυγμένες» αλλά χαμηλότερους σε σχέση με το παρελθόν.

Οι γεωπολιτικές εξελίξεις περιπλέκουν την παγκόσμια οικονομία

Όπως έχουμε αναλύσει εκτενώς στα πρόσφατα κείμενα της συνδιάσκεψης του Internationalist Standpoint, ο γεωπολιτικός ανταγωνισμός για την παγκόσμια κυριαρχία μεταξύ των ΗΠΑ και της Δύσης από τη μια και του μπλοκ της Κίνας από την άλλη θα είναι ένας καθοριστικός παράγοντας για τις παγκόσμιες εξελίξεις τις επόμενες δεκαετίες. Αυτή η αντιπαράθεση επηρεάζει και καθορίζει επίσης τις εξελίξεις στην παγκόσμια οικονομία.

Η πρόσφατη ειρηνευτική συμφωνία μεταξύ Ιράν και Σαουδικής Αραβίας με τη μεσολάβηση της Κίνας, ο ιδιαίτερα φιλικός χαιρετισμός του Μοχάμεντ Μπιν Σαλμάν (Mohammed bin Salman, διάδοχος του θρόνου και πρωθυπουργός της Σαουδικής Αραβίας) με τον Πούτιν στη σύνοδο κορυφής της G-20 και η τελευταία απόφαση του OPEC+ (23 πετρελαιοπαραγωγές χώρες) για μείωση της παραγωγής πετρελαίου, όλα αυτά σηματοδοτούν άσχημα νέα για τη Δύση. Το επίσημο αίτημα του υπουργικού συμβουλίου της Σαουδικής Αραβίας να ενταχθεί στον Οργανισμό Συνεργασίας της Σαγκάης (SCO) και στα BRICS (ακρωνύμιο των χωρών που αποτελούν τις μεγάλες αναδυόμενες οικονομίες: Βραζιλία, Ρωσία, Ινδία, Κίνα και Νότια Αφρική) είναι αρκετά ενδεικτικό της αλλαγής που συντελείται. Η μείωση της παραγωγής πετρελαίου δημιουργεί προβλήματα στην προσπάθεια της Δύσης να καταπολεμήσει τον πληθωρισμό και να αποφύγει την ύφεση, ενώ ταυτόχρονα βοηθά τη Ρωσία να χρηματοδοτήσει τον πόλεμό της στην Ουκρανία.

Τους τελευταίους μήνες έχει ανοίξει μια συζήτηση για την προοπτική της «απο-δολαριοποίησης». Πρόκειται για μια συζήτηση σχετικά με την πιθανότητα να εκθρονιστεί το δολάριο από τη θέση του ως παγκόσμιο νόμισμα – την κυρίαρχη θέση του στο παγκόσμιο εμπόριο μεταξύ των χωρών και το ρόλο του ως το νόμισμα στο οποίο διατηρούνται τα τραπεζικά αποθέματα σε όλο τον κόσμο. Την τελευταία περίοδο είχαμε τις ακόλουθες εξελίξεις:

- Βραζιλία και Αργεντινή συζητούν τη δημιουργία ενός κοινού νομίσματος

- Η Κένυα σχεδιάζει να εμπορεύεται πετρέλαιο με τα Ηνωμένα Αραβικά Εμιράτα (ΗΑΕ) στο εθνικό της νόμισμα.

- Τα ΗΑΕ και η Ινδία διεξήγαγαν συνομιλίες για τη χρήση της ρουπίας (νόμισμα Ινδίας) για το εμπόριο μη πετρελαϊκών προϊόντων

- Η Ινδία και η Ρωσία συναλλάσσονται με τα εθνικά τους νομίσματα

- Η Σαουδική Αραβία δήλωσε ότι είναι ανοικτή σε συναλλαγές σε νομίσματα εκτός του δολαρίου ΗΠΑ

- Η Ρωσία και η Κίνα συναλλάσσονται σε γουάν (νόμισμα Κίνας) μετά τις κυρώσεις που επέβαλε η Δύση

- Η Κίνα και η Βραζιλία συμφώνησαν να συναλλάσσονται στα εθνικά τους νομίσματα.

Κατά ειρωνικό τρόπο, η απομάκρυνση από τη χρήση του δολαρίου των ΗΠΑ ενισχύθηκε σημαντικά από τη δέσμευση των ρωσικών κρατικών περιουσιακών στοιχείων από τη Δύση μετά τον πόλεμο στην Ουκρανία. Πολλές ουδέτερες (στο θέμα του πολέμου) κυβερνήσεις κατέληξαν στο συμπέρασμα ότι πρέπει να απεμπλακούν από την εξάρτησή τους από τις ΗΠΑ, καθώς θα μπορούσαν να αντιμετωπίσουν παρόμοιες συνέπειες αν ξεφύγουν από τη γραμμή τους.

Παρά τις εξελίξεις αυτές, η διαδικασία αμφισβήτησης του καθεστώτος του δολαρίου ως παγκόσμιου νομίσματος είναι κάτι που απαιτεί μεγάλο βάθος χρόνου, καθώς η κυριαρχία του εξακολουθεί να είναι πολύ ισχυρή. Ακόμα, σχεδόν το 60% των συναλλαγματικών αποθεμάτων των κεντρικών τραπεζών διατηρείται σε δολάρια. Σύμφωνα με την Τράπεζα Διεθνών Διακανονισμών, το μισό του παγκόσμιου εμπορίου τιμολογείται σε δολάρια, αν και οι Ηνωμένες Πολιτείες αντιπροσωπεύουν μόλις το ένα δέκατο του παγκόσμιου εμπορίου. Έτσι, υπάρχει ακόμη πολύς δρόμος να διανυθεί προκειμένου ένα άλλο νόμισμα να αμφισβητήσει το δολάριο. Αλλά αυτή η διαδικασία έχει ξεκινήσει και συμβαδίζει με τη διαδικασία μείωσης της ισχύος του αμερικανικού ιμπεριαλισμού.

Όπως το έθεσε η Λαγκάρντ:

«Ανεπίσημα στοιχεία, συμπεριλαμβανομένων επίσημων δηλώσεων, δείχνουν ότι ορισμένες χώρες προτίθενται να αυξήσουν τη χρήση εναλλακτικών λύσεων έναντι των μεγάλων παραδοσιακών νομισμάτων για την τιμολόγηση του διεθνούς εμπορίου, όπως το κινεζικό γουάν ή η ινδική ρουπία. Βλέπουμε επίσης αυξημένη συσσώρευση χρυσού ως εναλλακτικού αποθεματικού περιουσιακού στοιχείου, πιθανώς με κινητήρια δύναμη χώρες με στενότερους γεωπολιτικούς δεσμούς με την Κίνα και τη Ρωσία… Οι εξελίξεις αυτές δεν υποδηλώνουν κάποια επικείμενη απώλεια της κυριαρχίας του δολαρίου ΗΠΑ ή του ευρώ. Μέχρι στιγμής, τα στοιχεία δεν δείχνουν ουσιαστικές αλλαγές στη χρήση των διεθνών νομισμάτων. Υποδηλώνουν όμως ότι το σημερινό νομισματικό καθεστώς δεν θα πρέπει πλέον να θεωρείται δεδομένο».

Επιπτώσεις στη συνείδηση και τους αγώνες

Η σημερινή κρίση έχει πυροδοτήσει μια σειρά από μαζικά κινήματα ή απεργιακές κινητοποιήσεις, με σημαντικότερα το απεργιακό κύμα στο Ηνωμένο Βασίλειο, τη γαλλική εξέγερση κατά του Μακρόν, την έξαρση των εργατικών αγώνων στις ΗΠΑ, σημαντικές απεργίες στη Γερμανία, την Πορτογαλία, τη Νορβηγία, το Βέλγιο, την εξέγερση στη Σρι Λάνκα, αγώνες στη Λατινική Αμερική κ.λπ.

Ο πληθωρισμός και η κρίση του κόστους ζωής αναγκάζει τους ανθρώπους να βγουν στον αγώνα. Αλλά η αστική τάξη, με μια σειρά από προκλητικές δηλώσεις, τροφοδοτεί την οργή στους ανθρώπους της εργατικής τάξης.

Έτσι, για παράδειγμα, ο Χόυ Πιλ (Huw Pill), επικεφαλής οικονομολόγος της Τράπεζας της Αγγλίας, δήλωσε πρόσφατα ότι τα βρετανικά νοικοκυριά «πρέπει να αποδεχτούν» ότι είναι φτωχότερα και να σταματήσουν να επιδιώκουν αυξήσεις στους μισθούς τους. Ο διοικητής της Τράπεζας της Αγγλίας Άντριου Μπέιλι (Andrew Bailey) προέτρεψε τους εργαζόμενους να επιδείξουν «αυτοσυγκράτηση» στις μισθολογικές διεκδικήσεις. Τα σχόλια αυτά δημοσιεύθηκαν την ώρα που η Nestlé, η PepsiCo και η McDonald’s ανέφεραν ότι οι υψηλότερες τιμές αύξησαν τις πωλήσεις τους φέτος, ενώ οι βρετανικές οικογένειες αντιμετωπίζουν πληθωρισμό (τροφίμων) 17,3% στα σούπερ μάρκετ.

Αυτές οι δηλώσεις αποτελούν μέρος μιας εκστρατείας που στοχεύει να προκαλέσει ενοχές σε όσους/ες ζητούν αυξήσεις των μισθών και να ρίξει την ευθύνη για τον πληθωρισμό στους εργαζόμενους. Αλλά η θεωρία για το λεγόμενο «σπιράλ μισθών-τιμών» απλώς δεν ανταποκρίνεται στην πραγματικότητα. Ακόμη και η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) στα πρακτικά της συνεδρίασης του Μαρτίου, κατέληξε στο συμπέρασμα ότι οι μισθοί

«είχαν περιορισμένη επίδραση στον πληθωρισμό τα τελευταία δύο χρόνια».

Ακόμη και η Γέλεν δήλωσε ρητά

«δεν βλέπουμε ένα σπιράλ μισθών-τιμών».

Αντιθέτως, η ΕΚΤ σημείωσε ότι ο

«η αύξηση των κερδών (των επιχειρήσεων) ήταν σημαντικά πιο δυναμική από εκείνη των μισθών».

Ορισμένοι έχουν λανσάρει τον όρο «greedflation» (που προκύπτει από τις λέξεις greed-απληστία και inflation-πληθωρισμός) για να περιγράψουν τον ρόλο που παίζει η αύξηση των κερδών στην αύξηση των τιμών. Οι οικονομολόγοι της ING εξέτασαν την περίπτωση της Γερμανίας και κατέληξαν στο συμπέρασμα ότι

«από το δεύτερο εξάμηνο του 2021 και μετά, ένα σημαντικό μερίδιο της αύξησης των τιμών μπορεί να εξηγηθεί από τα υψηλότερα κέρδη των επιχειρήσεων».

Αυτό αποκαλείται σπιράλ κέρδους-τιμών. Το να καλείς τους εργαζόμενους να σηκώσουν το βάρος της κρίσης, ενώ οι καπιταλιστές καταγράφουν τεράστια κέρδη, είναι φυσικό να προκαλεί οργή. Υπάρχει όμως και ένα άλλο στοιχείο, που είναι η αλαζονεία της Δύσης απέναντι στον υπόλοιπο κόσμο. Σε ένα άρθρο γνώμης στο Bloomberg, ο Χαλ Μπραντς (Hal Brands), Αμερικανός ακαδημαϊκός στις διεθνείς σχέσεις και την εξωτερική πολιτική των ΗΠΑ, αναφέρει ότι

«Ο παγκόσμιος Νότος οφείλει στην Αμερική μερικά “ευχαριστώ”».

Και συνεχίζει διευκρινίζοντας ότι ο παγκόσμιος Νότος θα πρέπει να είναι ευγνώμων στις ΗΠΑ, που είναι μεν ιμπεριαλιστή δύναμη, αλλά ταυτόχρονα είναι ευγενική, όχι σαν τους χυδαίους ιμπεριαλιστές της Ρωσίας και της Κίνας… Και, φυσικά, ότι δεν υπάρχει εναλλακτική λύση, καθώς ένας κόσμος που θα κυριαρχείται από την Κίνα θα είναι ένας κόσμος με λιγότερες ελευθερίες για τους φτωχούς.

Πιθανόν οι Δυτικοί αστοί αναλυτές να μην μπορούν να το καταλάβουν αυτό, αλλά τέτοια άρθρα αντί να ενισχύουν το προφίλ του δυτικού ιμπεριαλισμού, καταφέρνουν να εξοργίζουν ακόμα περισσότερο τους λαούς του Νότου.

Συνολικά, ο καπιταλισμός είναι και πάλι μπλεγμένος σε μια σειρά από καταστροφικές κρίσεις. Προκειμένου να διατηρήσουν το σύστημα και τα συμφέροντά τους ανέπαφα, οι καπιταλιστές θα ρίξουν το βάρος στην πλάτη της εργατικής τάξης. Μόνο η αντίσταση στις νέες επιθέσεις μπορεί να τους σταματήσει και μόνο μια μαχητική επαναστατική εναλλακτική λύση μπορεί να βάλει τέλος στο σύστημα που παρασύρει την κοινωνία στη βαρβαρότητα.