Τη στιγμή που γράφεται το άρθρο 3 αμερικανικές τράπεζες έχουν καταρρεύσει (η Silicon Valley Bank ,η Signature Bank και η Silvergate Bank) ενώ μια τέταρτη παραπαίει (η First Republic της Νέας Υόρκης).

Την κατάρρευση των Αμερικανικών τραπεζών ακολούθησε η ελβετική Credit Suisse. Η τελευταία είναι ένας κολοσσός του παγκόσμιου τραπεζικού συστήματος, η δεύτερη μεγαλύτερη ελβετική τράπεζα με ιστορία 166 χρόνων. Είναι (ήταν…) μια από τις 30 μεγαλύτερες (συστημικές) τράπεζες του πλανήτη.

Την Παρασκευή 24 Μάρτη, η μεγαλύτερη τράπεζα της Γερμανίας, η Deutsche Bank, είδε τη μετοχή της να χάνει 15% μέσα σε μία ώρα στο χρηματιστήριο της Φρανκφούρτης, προκαλώντας γενικευμένο πανικό. Συνολικά στη διάρκεια του Μάρτη η Deutsche Bank έχασε περίπου 20% της κεφαλαιακής της αξίας.

Όλα αυτά συνέβησαν σε διάστημα 15 περίπου ημερών.

Το φάντασμα της κρίσης του 2007-8-9 πλανάται, ξανά, πάνω από τη διεθνή οικονομία. Τα επιτελεία της άρχουσας τάξης (κυβερνήσεις, κεντρικές τράπεζες, μεγάλο τραπεζικό κεφάλαιο) κάνουν ότι είναι δυνατό να περιορίσουν την επέκταση της φωτιάς. Η πιο πιθανή εξέλιξη όμως είναι η κρίση να συνεχίσει και να αντανακλαστεί στην πραγματική οικονομία – που σημαίνει αρνητικούς ρυθμούς ανάπτυξης, χρεοκοπίες, ανεργία και φτώχεια για τα λαϊκά στρώματα. Για τον «τρίτο κόσμο» σημαίνει ένα ακόμα εφιάλτη.

Κράτος σωτήρας

Σε όλες τις πιο πάνω περιπτώσεις τραπεζικών καταρρεύσεων οι κυβερνήσεις έτρεξαν να σώσουν την κατάσταση. Στις ΗΠΑ οι καταθέτες διασώθηκαν, συμπεριλαμβανομένων των εκατομμυριούχων, καθώς οι τρεις τράπεζες ήταν βασικά τράπεζες πλουσίων. Στην Ελβετία η Credit Suisse αφού πρώτα στηρίχτηκε με περίπου 100 δισ. ευρώ, στη συνέχεια απορροφήθηκε από την UBS (την πρώτη σε μέγεθος ελβετική τράπεζα) με το «πιστόλι στον κρόταφο» από την ελβετική κυβέρνηση και κεντρική τράπεζα, έναντι «πινακίου φακής».

Μπροστά στον γκρεμό, οι κυβερνήσεις των ΗΠΑ και της Ελβετίας δεν είχαν άλλη επιλογή από το να παρέμβουν. Αν άφηναν τις τράπεζες αυτές απλά να βάλουν λουκέτο, θα πηγαίναμε κατευθείαν σε ότι έγινε στη δεκαετία του 1930: μαζική οικονομική κατάρρευση. Σε όποια τράπεζα ή χώρα και να επεκταθεί η τραπεζική κρίση, οι κυβερνήσεις θα κάνουν ακριβώς το ίδιο. Θα διασώσουν τις τράπεζες. Και μετά θα φορτώσουν την κόστος της διάσωσης στα λαϊκά στρώματα.

Έτσι ξαφνικά, οι τραπεζίτες-λάτρεις της ελευθερίας των αγορών, οι φανατικοί εχθροί της κρατικής παρέμβασης, «προσκυνούν» και «δοξάζουν» το κράτος. Πρόκειται όμως για κυνικούς υποκριτές: οι δικές τους επιλογές και πολιτικές προκαλούν, ξανά, μια νέα κρίση.

Οι καπιταλιστές και οι εκπρόσωποι του συστήματος είναι, απλά, κυνικοί και αδίστακτοι…

Οι κυνικοί…

Ο Martin Wolf των FT (Φαϊνάσιαλ Τάιμς, από τις πιο έγκριτες οικονομικές εφημερίδες του πλανήτη) μας εξηγεί με τον πιο κυνικό τρόπο πως έτσι είναι η ζωή και εμείς πρέπει απλά να την αποδεχτούμε:

«Οι τράπεζες είναι προορισμένες να αποτυγχάνουν. Οι κυβερνήσεις ζητούν από αυτές να αποτελούν ασφαλή καταφύγια για τις οικονομίες του κοινού αλλά ταυτόχρονα και κυνηγούς του κέρδους, παίρνοντας όλα τα απαιτούμενα ρίσκα. Τα κίνητρα των διευθυντικών στελεχών τους ωθούν προς την ανάληψη κινδύνου, με τον ίδιο τρόπο που τα κίνητρα των κρατών τα ωθούν προς τη διάσωση τους όταν η ανάληψη κινδύνου οδηγεί στο να τα τινάξουν όλα στον αέρα. Το αποτέλεσμα είναι η αστάθεια με όλο το κόστος που συνεπάγεται». (Οι υπογραμμίσεις είναι δικές μας).

Μόνο που ο Μάρτιν Γουλφ δεν μας λέει ποιος πληρώνει την «αστάθεια» και το «κόστος». Γιατί, τα «golden boys», οι πλιατσικολόγοι/κερδοσκόποι/τζογαδόροι που διευθύνουν τις τράπεζες, έχουν ήδη βγάλει τα εκατομμύρια ή τα δισεκατομμύριά τους και τα έχουν μεταφέρει στους φορολογικούς παραδείσους, όπου πιθανά να μην τα ανακαλύψει ποτέ κανείς. Τα λαϊκά στρώματα, ακόμα και αν δεν χάσουν τις περιορισμένες καταθέσεις τους, θα ζήσουν τις συνέπειες της κρίσης στην πραγματική οικονομία.

… και οι γελοίοι

Το ερώτημα που ακούμε συχνά από τους απολογητές του συστήματος και τα παπαγαλάκια τους στα Μέσα Μαζικής Εξαπάτησης, είναι «τι μπορούμε να κάνουμε για να αποφεύγουμε τους κινδύνους των τραπεζικών καταρρεύσεων» στο μέλλον και γενικά.

Έτσι για παράδειγμα, μετά την κατάρρευση της Credit Suisse, το δεύτερο μεγαλύτερο κόμμα στην Ελβετία, οι Σοσιαλδημοκράτες, δήλωσαν ότι το κόμμα τους

«…θα απαιτήσει νέα τραπεζική νομοθεσία», ότι «…θα τεθούν επί τάπητος σκληρά μέτρα», και ότι «…πρέπει να θεσπιστούν νόμοι που θα βάζουν τέλος στην κουλτούρα της ανευθυνότητας».

Και βέβαια, μόλις το άκουσαν αυτό οι τραπεζίτες πάγωσε το αίμα στις φλέβες τους …

Λίγη ιστορία κάνει καλό

Όλη η ιστορία δείχνει πως όποτε αντιμετωπίζουν τραπεζική κρίση οι καπιταλιστές και οι κυβερνήσεις τους τρέχουν να πάρουν μέτρα ελέγχου και αυστηροποίησης της λειτουργίας των τραπεζών (όπως διαχωρισμό των επενδυτικών από τις εμπορικές τράπεζες, αύξηση του ελάχιστου ορίου αποθεματικών σε σχέση με τις καταθέσεις κλπ). αλλά, μόλις περάσει η μπόρα, πάνε ξανά σε «απορρύθμιση» (δείτε και σχετικά Η χρεοκοπία της Silicon Valley Bank: προάγγελος της κατάρρευσης του τραπεζικού τομέα;) – γιατί, όπως διδάσκουν οι οικονομικές σχολές των σημερινών πανεπιστημίων «οι αγορές πρέπει να αφεθούν να βρίσκουν από μόνες τους τις ισορροπίες». Κι, αν κάτι δεν πάει καλά, που λέει κι ο Μάρτιν Γουλφ, θα έρθει το κράτος να σώσει την κατάσταση (δηλαδή τους τραπεζίτες).

Ακόμα και να υπάρχουν όμως «αυστηρότερα» πλαίσια, όπως τυπικά υπήρχαν στην περίπτωση της Credit Suisse, οι καταρρεύσεις δεν αποφεύγονται. Πάντα υπάρχουν τα απαιτούμενα παραθυράκια που επιτρέπουν στους καπιταλιστές να κάνουν τη δουλειά τους όπως βολεύει τα κέρδη και τις τσέπες τους.

Το πραγματικό ερώτημα

Το πραγματικό ερώτημα όμως δεν είναι αν υπάρχουν τρόποι να ελεγχθούν οι τραπεζίτες, είναι άλλο: γιατί οι τράπεζες με την τερατώδη εξουσία την οποία κατέχουν –που τους επιτρέπει να βυθίζουν ολόκληρες οικονομίες συμπεριλαμβανομένης της διεθνούς σε κρίση και καταστροφή– ανήκουν στο ιδιωτικό κεφάλαιο; Γιατί δεν ανήκουν στην κοινωνία, έτσι ώστε να λειτουργούν για την εξυπηρέτηση των οικονομικών αναγκών της κοινωνίας αντί να κερδοσκοπούν προς όφελος του μεγάλου κεφαλαίου;

Αυτός ακριβώς ο κερδοσκοπικός χαρακτήρας βρίσκεται πίσω από κάθε μεγάλη τραπεζική κρίση, είτε ήταν αυτή του 1929, είτε η πιο πρόσφατη του 2007-8-9.

Το χρέος

Η προηγούμενη μεγάλη διεθνής τραπεζική κρίση συνέβη το 2007-8-9. Στην Ελλάδα πήραμε μια πολύ καλή γεύση του τι σημαίνει κρίση, όταν το κόστος διάσωσης των τραπεζών (περίπου 250 δισ. ευρώ) μετατράπηκε σε δημόσιο χρέος.

Οι μηχανισμοί σήμερα είναι διαφορετικοί από τότε, αλλά η ουσία είναι παρόμοια. Οι πολιτικές που ακολουθήθηκαν από την προηγούμενη κρίση μέχρι σήμερα, οδήγησαν στο μεγαλύτερο παγκόσμιο χρέος που έχει υπάρξει ποτέ – στα 300 τρισεκατομμύρια (300 χιλιάδες δισεκατομμύρια) δολάρια που αντιστοιχεί στο 349% του παγκόσμιου ΑΕΠ (σύμφωνα με την S&P Global Ratings και το Διεθνές Χρηματοπιστωτικό Ινστιτούτο, IIF).

Ο πληθωρισμός

Αυτό το χρέος αποτελεί το υπόβαθρο πάνω στο οποίο μια σειρά παράγοντες (το άνοιγμα των οικονομιών μετά τα λοκ-ντάουν της πανδημίας, η ενεργειακή κρίση του 2021, οι συνέπειες του πολέμου στην Ουκρανία, ο γεωπολιτικός ανταγωνισμός ΗΠΑ και Κίνας, κλπ) οδήγησαν στην επανεμφάνιση του πληθωρισμού μετά από 4 δεκαετίες, και μάλιστα σε συνθήκες στασιμότητας στις μεγάλες οικονομίες του πλανήτη.

Για να αντιμετωπίσουν τον πληθωρισμό οι «ανεπτυγμένες» χώρες αντέστρεψαν την πολιτική των μηδενικών επιτοκίων της προηγούμενης δεκαετίας και προχωρούν σε συνεχείς αυξήσεις που κυμαίνονται στο 5% στις ΗΠΑ, και από κοντά η Ευρώπη. Την ίδια στιγμή εφαρμόζουν πολιτικές συρρίκνωσης του εργατικού εισοδήματος (αρνούνται να δώσουν αυξήσεις στο ύψος του πληθωρισμού) και που οδηγούν σε αύξηση της ανεργίας έτσι ώστε να μειώσουν τη ζήτηση για να επιταχύνουν τη πτώση των τιμών.

Ωρολογιακή βόμβα

Μόνο που η αύξηση των επιτοκίων πυροδοτεί την ωρολογιακή βόμβα της υπερχρέωσης.

Οι υπερχρεωμένοι δανειολήπτες, που είχαν πάρει δάνεια όταν τα επιτόκια ήταν κοντά στο μηδέν, δεν μπορούν πια να αποπληρώσουν τα χρέη τους. Αυτό ισχύει και για τα εργατικά νοικοκυριά που θα χάσουν σπίτια και άλλα περιουσιακά στοιχεία· ισχύει και για επιχειρήσεις που θα καταρρεύσουν, θα κλείσουν και θα απολύσουν κόσμο· ισχύει και για τράπεζες που θα έχουν απώλειες αφού οι δανειολήπτες δεν θα μπορούν να πληρώνουν τις δόσεις τους, ή γιατί οι πλούσιοι αποσύρουν μέρος των καταθέσεών τους αφού δεν είναι τόσο εύκολος ο δανεισμός όσο πριν· ισχύει και για χώρες που είναι υπερχρεωμένες και θα αναγκαστούν να κηρύξουν χρεοκοπία.

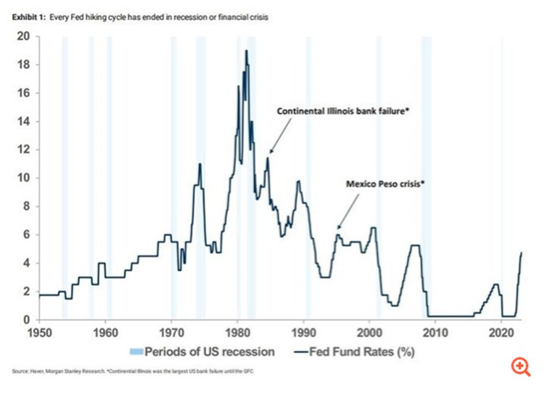

Όπως εξάλλου αναλύει η Μόργκαν Στάνλεϊ, από τις μεγαλύτερες επενδυτικές τράπεζες του πλανήτη, κάθε κύκλος ανόδου των επιτοκίων τα τελευταία 70 χρόνια (από το τέλος του β’ παγκόσμιου πολέμου μέχρι σήμερα) οδήγησε σε ύφεση της οικονομίας ή χρηματιστηριακή κρίση.

Αυτή τη στιγμή οι κυβερνήσεις των «ανεπτυγμένων» βιομηχανικών χωρών είναι αντιμέτωπες με ένα άλυτο δίλημμα. Αν σταματήσουν να ανεβάζουν τα επιτόκια ο πληθωρισμός θα συνεχίσει την ανηφόρα υποσκάπτοντας την ανταγωνιστικότητα και τα κέρδη τους. Αν συνεχίσουν να ανεβάζουν τα επιτόκια για να τιθασεύσουν τον πληθωρισμό, ρίχνουν περισσότερες τράπεζες στα βράχια και πάνε για «σκληρή» ύφεση. Σύμφωνα με άρθρο της Wall Street Journal 186 τράπεζες στις ΗΠΑ αντιμετωπίζουν κίνδυνο κατάρρευσης (το 2008-9 είχαν καταρρεύσει συνολικά 165).

Η ασύλληπτη καταστροφική δύναμη των τραπεζιτών

Την οικονομική ζωή κάθε χώρας, την ίδια την πορεία της παγκόσμιας οικονομίας την ελέγχει το μεγάλο τραπεζικό κεφάλαιο – δηλαδή ιδιώτες καπιταλιστές με μοναδικό κριτήριο των επιλογών τους τη μεγιστοποίηση του κέρδους τους.

Τα κερδοσκοπικά τους παιγνίδια, ο ατελείωτος τζόγος τους, είναι παιγνίδια με τις ζωές εκατομμυρίων ανθρώπων. Και όμως, τα κάνουν εκ του ασφαλούς: όταν τα «παιγνίδια» τους προκαλέσουν την καταστροφή, τότε θα έρθει ο «προαιώνιος» εχθρός τους, το κράτος, και θα τους διασώσει, στο όνομα του «καλού της κοινωνίας».

Οι τράπεζες στην κοινωνία, όχι στους κερδοσκόπους

Το τραπεζικό σύστημα πρέπει να είναι δημόσιο, να ανήκει στην κοινωνία, να λειτουργεί με πλήρη διαφάνεια, κάτω από συνθήκες κοινωνικού και εργατικού ελέγχου και διαχείρισης. Η λειτουργία του πρέπει να έχει αποκλειστικό γνώμονα την εξυπηρέτηση των οικονομικών αναγκών της κοινωνίας και όχι το κέρδος. Δουλειά του πρέπει να είναι να χρηματοδοτεί τις επενδυτικές/αναπτυξιακές ανάγκες της οικονομίας και να παρέχει χαμηλότοκα δάνεια σε καταναλωτές και μικρο-επιχειρηματίες. Μόνο έτσι θα καταργηθεί ο παρασιτικός-καταστροφικός ρόλος που αυτή τη στιγμή επιτελούν οι τράπεζες στα χέρια των ιδιωτών.

Καθήκον της Αριστεράς, διεθνώς, είναι να έχει ψηλά στο πρόγραμμά της τη θέση της επαν-εθνικοποίησης του τραπεζικού συστήματος, σε συνθήκες εργατικού και κοινωνικού ελέγχου και διαχείρισης. Όποιο κόμμα μιλά στο όνομα της Αριστεράς, αλλά δεν προβάλλει την εθνικοποίηση των τραπεζών, απλά δεν είναι Αριστερά.